■ 事業承継Q&Aについて

A:財産評価基本通達6項により否認される可能性があります。

非常に悩ましい問題ですが、否認される可能性はあると考えます。

例えば、実態が何も変わってないにもかかわらず、株式交換により株価が引き下げられた場合、財産評価基本通達6項が適用される可能性があります。

財産評価基本通達6項とは、税務上の株価と客観的交換価値(時価)との間に著しく乖離が生じた場合に、国税庁長官の指示により株価の再評価を可能とするものです。

そのため、租税回避の意図がなく、事業目的が明確である場合でも、財産評価基本通達6項により否認することは十分可能と考えらえます。

当事務所は、事業承継や組織再編等の豊富な実務経験とノウハウを有しております。

上記等でお悩みがある場合は、お気軽に田村までお問い合わせください。

A:一案として、類似業種の変更が考えられます。

はじめに

類似業種比準方式は、評価会社の業種に類似する国税庁が選定する標本上場会社の平均株価をもとに算定しますが、業種区分によって比準のための株価と比準要素の金額が異なります。

評価にあたって適用される業種は、売上の50%以上を占める業種で判定されます。したがって、小売業ち卸売業を兼業している場合で、売上構成比もほぼ同じような場合は、これらの売上比を少し変更することによって、適用される業種区分を変更できる可能性があります。

業者変更により、1株あたりの株価を80円の引き下げ効果あり

例えば、小売業から卸売業に業種を変更した場合は、以下の通り1株あたりの株価が引き下がります。

卸売業の場合の1株あたりの株価 354円×0.64×0.7=158円

小売業〃 474円×0.72×0.7=238

| 業種目 | NO | 配当 | 利益 | 純資産 | 令和3年度平均株価 |

| 卸売業 | 65 | 7.4 | 34 | 366 | 354 |

| 小売業 | 79 | 5.9 | 41 | 268 | 474 |

| 評価会社 | 配当 | 利益 | 純資産 | ||

| 大会社 | 5 | 25 | 200 |

さいごに

合併や会社分割等の組織再編等を利用することによって、会社の業種区分を変更できる可能性があります。

当事務所は、株価対策における組織再編等の実務経験とノウハウが豊富にありますので、お気軽に田村までお問い合わせください。

A:リース資産・リース負債ともに評価しないものと考えております。ただし、一部の国税OBには、リース資産・リース負債ともに税務上の帳簿価額にて評価するとの見解もあります。

リース資産は、会計・税務の要請により売買処理と擬制して資産計上しています。そのため、資産の所有権は、貸手側にありますので、借手側には、財産価値がないものと考えます。

リース負債については、契約上フルペイアウトになっていても、契約が継続している段階では債務が確定していないため、負債計上できないものと考えます。

なお、上記と違った見解もありますが、実務上、上記の方法により評価した場合で、税務署から是正された経験はございません。

A:仮決算を組む場合は、保険積立金の評価額は、課税時期の解約返戻金額になると考えます。仮決算を組まない場合は、直前期末時の解約返戻金額により評価すると考えます。

1株当たりの純資産価額は、原則課税時期における各資産と各負債の金額を基にとして計算することとされているため、仮決算をすることが必要となります。ただし、仮決算を行うことは実務上煩雑であるため、直前期末から課税時期までに資産や負債に著しい増減がなく課税上弊害がないと認められる場合は、直前期末の各資産と各負債を対象として、財産評価基準を適用して評価することができます。

したがって、仮決算を組む場合、保険積立金の評価額は、課税時期の保険契約に基づいた解約返戻金の額になると考えます。

また、直前期末決算を採用する場合は、直前期末時の保険契約に基づた解約返戻金の額になると考えます。

A:一案として、以下ののステップに従って株式の買取交渉を行うことが考えられます。

ステップ① 目指すべき議決権割合を決定する

現状の株主構成を分析し、経営者が取得すべき株式数(議決権割合)を決定します。私見ですが、経営の安定化の観点からは、経営者が単独で議決権を100%保有すべきです。それが難しいようでしたら、定款変更や組織再編等の重要な事項を決定するために必要な2/3以上の議決権の保有しなければならないと考えます。

ステップ② 株価の把握

株式の買取価格にあたっての想定価格を知るために、税務上の株価と会社法上の株価を把握する必要があります。ただし、会社法上の株価は、会社が作成した事業計画に基づき算定するため、恣意性を排除する観点から、外部のコンサルタントに依頼する必要があります。そのため、先ずは決算書と税務申告書から算定できる税務上の株価算定を顧問税理士に依頼し、株価を把握することをオススメします。額面金額をベースに、配当還元価額、類似業種比準価額、時価純資産価額を組み合わせて、交渉材料の株価を算定し、株式集約にあたっての交渉戦略をたてましょう。

ステップ③ 株主構成の把握と買取方法の決定

現状の株主構成を把握し、誰から何株を取得すべきかシミュレーションします。まずは、買手との関係が悪くない株主との間で、額面金額(②の税務上の株価)をベースに買取交渉を行い、株式(議決権)の集約を図ります。

ステップ④ 交渉

いよいよ実際の交渉になりますが、交渉方法は、各株主との関係性によって変わります。私の実務経験からいうと、買手と株主との関係が良好な場合は、電話や手紙による場合が多く、疎遠な場合は、まず手紙を送り、当事者間で話合いをベースとする方法がまとまりやすい印象にあります。

なお、税務上・会社法上の株価に配慮することは重要ですが、特定の株主から無用に高い金額での買取価格に応じてしまうと、その買取価格の先例となり、予想外のキャッシュアウトが生じてします可能性があります。そのため、交渉のスタートは、額面金額(②の税務上の株価)を提示することをオススメします。少数株主は、会社の経営に関心がなく、株式を持ち続けることに興味がないことが多く、額面金額での買取りに応じてくれることが多いです。

ステップ⑤ 株式の買手の決定

株式の買手として、経営者又は会社(発行会社)が考えらえます。なお、買手の主体によっては、法務手続きや税金の課税関係が大きく変わりますので、事前に会計士や税理士にご相談ください。

さいごに

当事務所には、株式集約の実務経験とノウハウが豊富にありますので、お気軽に田村までお問い合わせください。

メリットは、経営株主の会社の私物化を防ぎ、ガバナンスが強化されることや後継者に株式を移転させる際の相続税・贈与税負担が軽減されることです。デメリットは、少数株主リスクにより経営に悪影響を及ぼす可能性があることです。

私見ですが、非公開会社のオーナーは100%株式を所有すべきと考えております。

理由は、少数株主はさまざまな株主の権利を有しているからです。例えば、1株でも所有している株主は、株主代表訴訟を起こすことができます。また、3%以上の株式を所有している株主は、会計帳簿の閲覧権を行使できます。ただし、ここまでの権利は、経営に直接脅威をあたえるとまで言えません。

一番の脅威は、株式の譲渡承認請求に伴う株式買取請求です。仮に少数株主が当該権利を行使した場合に、自社が株式を買取る必要性が生じます。まず、会社と少数株主間での交渉により、買取価格が協議されますが、合意できなかった場合は、裁判所が決定する価格により買い取ることになります。この場合の価格は、一般的に会社が提示した買取り価格よりはるかに高額となる可能税があります。この場合は、企業の資金繰りが悪化し、最悪の場合は、廃業せざるを得ない状況に追い込まれる可能性もあります。

上記より、少数株主リスクの観点からは、株式の分散は早期に解消すべきです。当事務所は、株式集約方法や分散させない仕組みづくりのノウハウを豊富に有しておりますので、お気軽に田村までお問い合わせください。

参考:法人税の観点からは、同族株主で100%株式を所有している方が、グループ法人税制を活用できるため、有利となります。

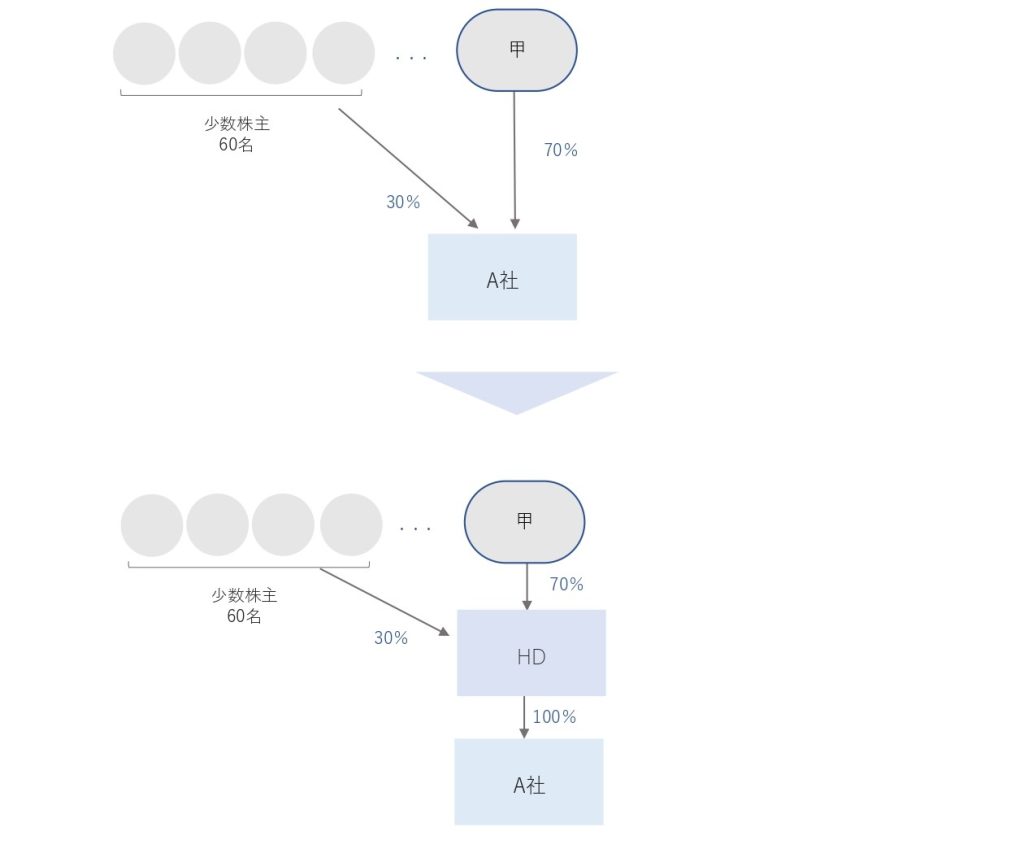

一案として、A社がHDから無償で自己株式を取得し、配当還元価額を引き下げる方法が考えられます。

HDとA社には完全支配関係がありますので、グループ法人税制により、A社が無償でHDから自己株式を取得した場合に、HDの方で取得された部分に対応する資本金等の額が減少されることになり、配当還元価額を引き下げることができます。

なお、その他の留意点は、①HD社とA社ともに、法人税の負担は生じないこと、②純粋持株会社の場合は、株式保有特定会社に該当する可能性があり、その場合、甲の相続税法上の株価が上昇するため、株価対策が必要となる可能性があること、です。

税務上の仕訳イメージ(HD社)

資本金等の額 ××× / A社株式 ×××

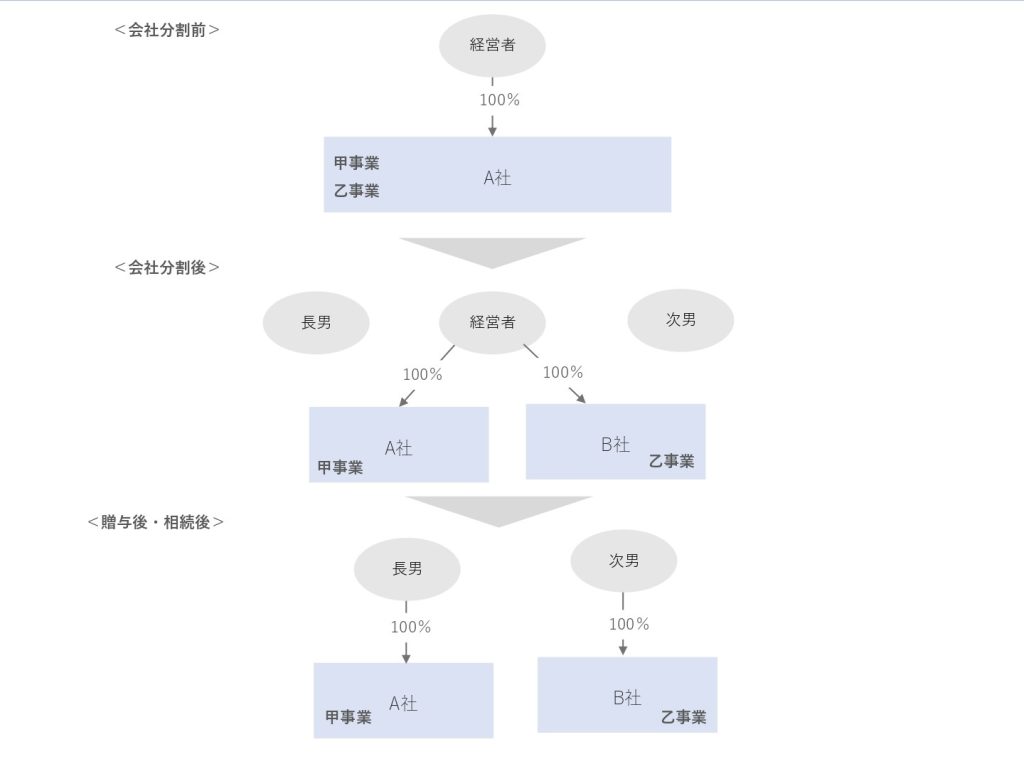

一案として、会社分割が考えられます。適格分割(分割型分割)に該当した場合は、法人税の負担なく、A社の乙事業をB社に分割することができ、その後、長男と次男にそれぞれ、A社とB社の株式を贈与又は相続により移転することが考えられます。

注意点は、①A社とB社に事業が別れることによって、会社規模が縮小するため、相続税法上の株価が上昇する可能性がある②B社に不動産が移転した場合に、登録免許税や不動産取得税の負担が生じる可能性がある③事業によっては、許認可が引き継げず、取り直す必要がある、ことです。

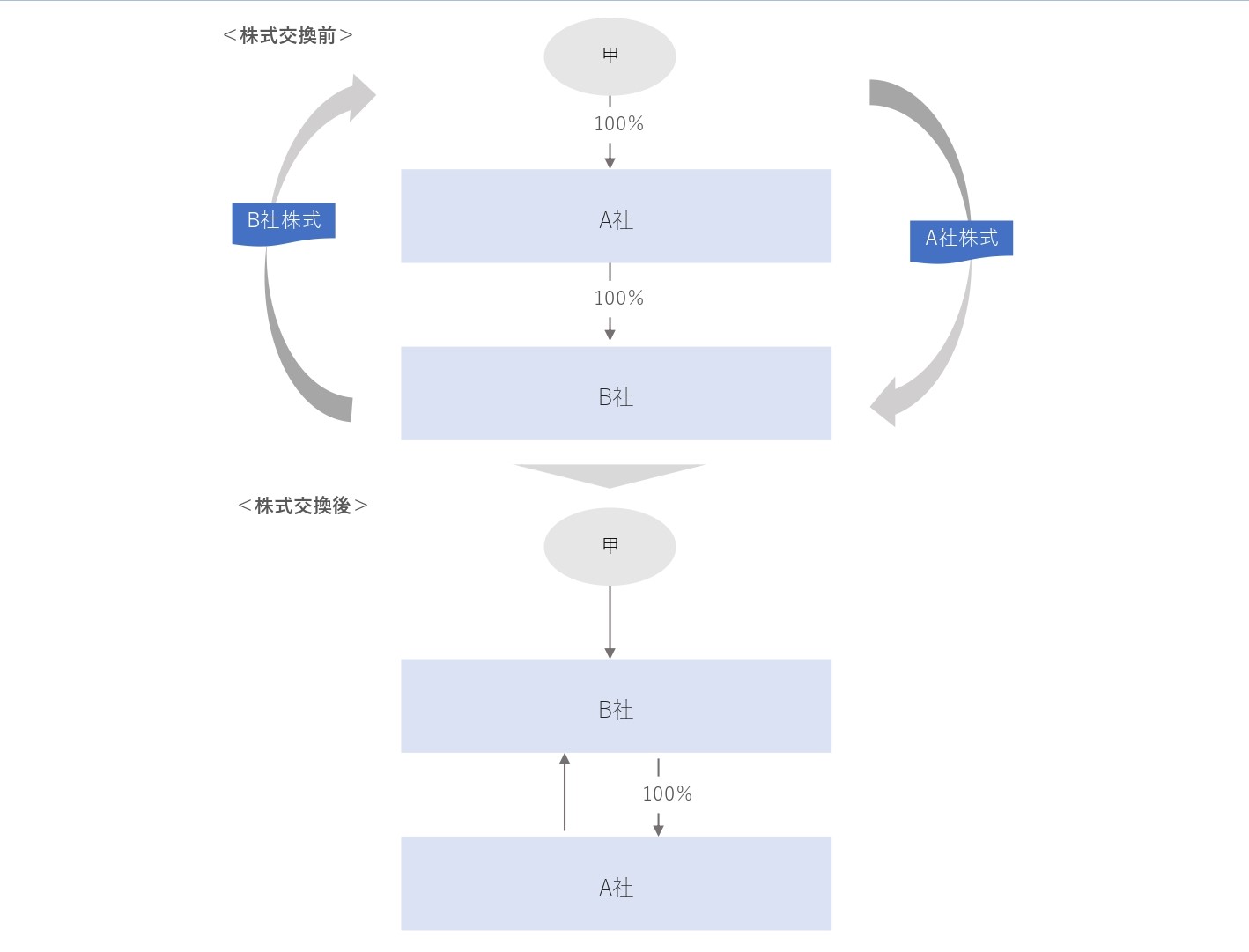

一案として、親子逆転型の株式交換が考えられます。

本件が、適格株式交換に該当した場合は、法人税や所得税の負担なく、親子を逆転することができます。

参考:株式交換前に、A社とB社との間に、甲による100%支配関係があり、かつ株式交換後

にA社とB社との間に、甲による100%支配関係が継続することが見込まれる場合は、適格株式交換

に該当します。

仲介会社に支払う仲介手数料と弁護士等に支払う株式譲渡契約書の作成費用は、損金の額に算入されず、有価証券の取得価額になると考えます。

また、会計士と税理士に支払うDD費用は、買収ターゲットを探すために支出した費用は、損金に算入されますが、買収ターゲット決定後に支出した費用は、損金の額に算入されず、有価証券の取得価額に算入されると考えます。

M&Aに関連する費用を損金の額に算入するためには、株式譲渡方式ではなく、事業譲渡や会社分割を利用することも考えられます。

一定の要件をみたす必要はありますが、株式交付という手法を利用すれば、法人税や所得税の負担なく、株式を集約することができます。

一案として、次男へ、遺言により遺留分相当の取得請求付き株式を相続させることが考えられます。

この場合、相続時に、遺留分相当の自社株式が次男に取得されるものの、すぐに会社が強制的に株式を取得し、対価として次男に金銭を取得させることになります。これにより、長男に自社株式を集約でき、かつ、次男への遺留分対策も可能となります。

非居住者の息子様に株式を贈与する方法として、暦年贈与と相続時精算課税が考えられます。どちらの手法でも非居住者の息子様に自社株式を移転することは可能です。株価次第にはなりますが、多数の株式を贈与したい場合は、相続時精算課税をオススメします。

注意点としては、国外転出時課税の適用有無の判定と考えます。

国外転出時課税とは、贈与者が保有する有価証券(上場株式、非上場株式等)の価額が1億円以上の場合に、海外の居住者である息子様に、自社株式を贈与した際に、贈与者が保有している有価証券の含み益に対して所得税が課税される制度です。納税を猶予する制度がありますが、手続きの煩雑さと専門家フィーの負担が必要となるため、実務上、適用するかどうかはケースバイケースです。

なお、日本国内に住所がない方が贈与税の申告をする場合は、納税管理人と納税地を定めて、納税者の代わりに申告書の提出と納税を税務署に行う必要があります。ただし、贈与税の納税資金は、受贈者が負担する必要がありますので、ご留意ください。

不動産賃貸業ではなく「113その他の産業」に該当します。理由は、取引金額の50%超が配当収入のためです。売上高、営業外収益の表示箇所は業種目の判定に影響はないと考えます。なお、無用なトラブルを避けるために、配当を得る統括会社に該当する場合は、定款の事業目的にその旨記載すること、また、定款の事業目的に記載がある場合は、配当収入をPLの売上高に計上することをオススメします。

合併事業年度は、合併法人または被合併法人のどちらかが、基準期間における課税売上高が1,000万円を超えている場合は、消費税の納税義務者となります。また、翌事業年度と翌々事業年度は、合併法人と被合併法人の基準期間のおける課税売上高を合算した金額が1,000万円超となる場合は、消費税の納税義務者となります。

なお、簡易課税の適用は、上記と違い、合併事業年度、翌事業年度、翌々事業年度とも合併法人の課税売上高が5,000万円以下かどうかで判定されます。つまり、被合併法人の課税売上高は考慮されません。

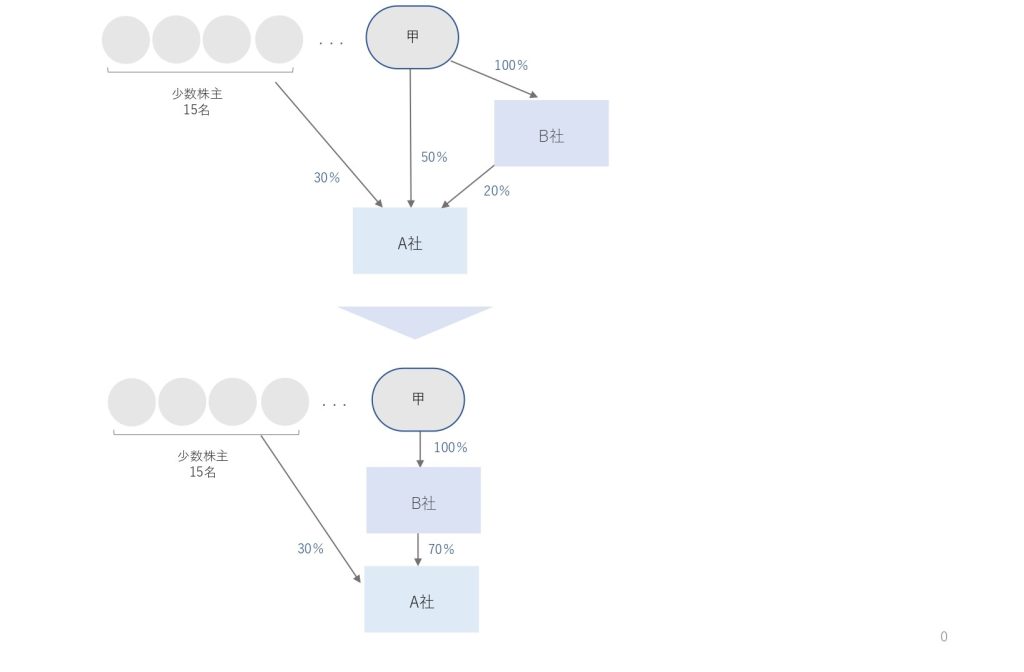

スクイーズアウトという手法を利用すれば、少数株主から株式を強制的に取得することができます。

例えば、発行済株式の2/3以上を確保できるなら、株式併合(スクイーズアウト)により、少数株主の承諾なく、金銭を対価として強制的に会社から追い出すことができます。

なお、取締役は、株主総会において、「円滑な経営を行うため」、「株主管理コスト削減のため」など株式併合を実行した合理的な理由を説明する必要があります。

税務の観点からは、支配株主が法人の場合は、事業継続要件、従業者引継ぎ要件を満たない場合に、時価評価課税の対象となります。また、支配株主が個人の場合は、時価評価課税の対象外となります。

業績不振等の理由により、やむを得ず報酬の額を減額した場合は、5万円ではなく、適正な報酬額50万に置き換えて退職金を計算できると考えられます。

なお、税務調査時には、役員報酬を減額した理由を説明する必要があります。

本ケースは、個人から法人への贈与のため、原則、特別受益には含まれないと考えます。なお、長男へのみなし贈与リスクと法人への債務免除益による受贈益課税について、別途検討する必要があります。

1.はじめに

実務では、贈与事実を第三者に証明できることが大事です。ちなみに贈与税の申告と納税だけでは、贈与事実を証明できません。

今回は、税務署などの第三者に贈与事実を証明するための方法をお伝えします。

2.贈与の際の留意点

①毎年の贈与契約書の作成

贈与は、贈与者のあげると受贈者のもらうの合意のみで成立し、贈与契約書の作成は必須ではありません。しかし、契約書がない場合は、いささか説得力に欠けますし、税務調査など第三者に贈与の事実を証明することが困難となります。

そのため、贈与の際は、毎年贈与契約書を作成することが必要と考えます。その際、必須ではないですが、証明力を高める観点から、署名と実印で押印することをおすすめします。

②名義財産でないこと

現金の贈与は、子の銀行口座への振込により記録を確実に残すことが大切です。

その際、子名義の銀行口座と印鑑は子が管理し、子が自由に銀行口座を利用できるようにします。仮に親が子名義の銀行口座を管理した場合は、名義預金となります。名義預金とは、真実の預金の所有者が子ではなく親であると認定されることで、過去からの子への贈与が認めらず、相続財産に足し戻される可能性があります。

③贈与税の申告書の控えと納付書の控えを保存すること

暦年贈与の場合に、110万円の基礎控除額を超えた場合は、子が贈与税の申告を行い、併せて子が預金口座から贈与税納税を行うなど、贈与事実を確認できるようにする必要があります。また、贈与の証拠資料の1つとなる贈与税申告書と納付書の控えを保存してください。税務調査の際に、控えがあった方が調査の進行がスムーズになることが実務上多いです。

3.さいごに

贈与税の税務リスクは避けるために、あえて基礎控除額110万円を少し超える額(例えば111万とか)贈与をし、贈与税の申告と納税をする方がいますが、個人的には、2.①と②を満たすなら、あえて110万円を超える贈与をし、贈与税の申告と納付をする必要はないと考えます。

贈与は当事者間の合意があれば成立します。

つまり、110万円以下の贈与でも、贈与者のあげると受贈者もらうといった合意が有りかつ第三者に証明できれば、贈与が否認されることはないと考えます。

相続税対策の観点からは、財産は、個人が直接保有するよりも、法人を通じて間接的に保有した方が有利と考えます。

理由は、法人に財産を保有させることによって、その財産の値上げ益や含み益に対して37%控除できること。

また、個人が直接保有している財産の評価を引き下げることよりも、法人の株価を引き下げる方が容易であるためです。

相続開始時点の非上場株式の価額を基準に算定されます。なお、非上場株式の価額は、当事者に争いがなく、価額が争点とならなかった場合は、相続税申告書に記載の株価に基づいて計算しますが、当事者間で合意が得られなかった場合は、DCF法、時価(簿価)純資産価額方式、配当還元方式等に基づいて計算されます。

営業権が発生する場合は、計上すべきです。

唯一無二の算定方式がないため、簡易的に財産評価基本通達165に基づいて評価することも考えられます。

支給する退職金が過大でないことを前提とします。退職金を分割支給する理由が、

利益調整ではなく、資金繰りによるものである場合は、認められる可能性があります。

お子様への贈与、債務免除、DESなどが考えられます。どちらにしても、貸付金は、相続人にとって、

資産価値が低い財産ですので、早めに解消することをオススメします。

生命保険や死亡退職金を利用することにより、遺留分相当の支払い原資を確保しましょう。なお、生命保険金の受取人は、後継者とすること。死亡退職金は、会社の退職金規定等に基づいて、後継者を受取人にする必要があります。

遺留分侵害請求により、後継者に多額の金銭支払い義務が生じる可能性があります。

遺留分対策には、適正価格での売買や早めの生前贈与が効果的です。

なお、悪意の生前贈与は、相続開始前10年前の贈与でも、遺留分の算定基礎に含まれます。

種類株式又は属人的株式を利用することにより株主ごとに議決権や配当について、異なる取扱いをすることができます。なお、中小企業(非公開会社)には、属人的株式をオススメします。

理由は、①種類株式より導入手続きが簡便であること②定款で定めるのみで登記が不要なため、種類株式と違い第三者に知られない、からです。

暦年贈与と生命保険の活用が考えられます。シンプルですが効果的です。

私見ですが、株式を交付していないため、資本金又は資本準備金を増加させることはできない

と考え、その他資本剰余金を増加させることになると思います。

名義株主から本来の株主ではない旨の確認書を入手します。その際に、証拠能力の観点から、自署と押印は実印でお願いしましょう。謝礼としてハンコ代をお支払いすることも考えられます。

なお、上記の方法での解消が難しい場合には、名義株主を真実の株主とみなして、株式を買取ることも考えられます。

業法によって、最低資本金が定められている場合があるため、一概に言えませんが、最低100万円から300万円が1つの目安と考えます。

1円でも会社は設立できますが、取引先にあまり良い印象を与えません。

なお、消費税の観点からは、設立時は資本金を1,000万円未満にした方がメリットを受けられる可能性があります。

暦年贈与、相続時精算課税贈与、売買、自己株買いが有効と考えます。

なお、株式の取得が難しい場合は、種類株式を利用して議決権を集約することも考えられます。

節税ありきの組織再編等は、税務署が認めてくれないかもしれません。

組織再編等を行う上で最も重要なのは、組織再編等を行う目的です。税務調査時には、「グループ全体の経営の効率化」「経営資源の配分の最適化」、「意思決定の迅速化」、「ガバナンスの強化」など、組織再編等を行った事業目的を説明する必要があります。

株価対策には、株式交換、合併等が有効です。なお、節税目的以上の事業目的がない場合は、税務署に租税回避と指摘を受ける可能性があります

■ 会計・税務Q&Aについて

本件を拒否したことによって、重加算税は課されることはありえません。調査官から書面に署名等を求められた場合は、必ず拒否してください。

質問応答記録書は、法定文書ではなく、その作成に納税者が協力することは任意であるため、拒否することは当然の権利となります。

私は、税務調査の立ち合い時に、調査官から質問応答記録書への署名を求められた場合、上記の旨をお伝えし、お断りしております。

悪質な調査官は、私の不在時に、納税者に質問応答記録書に署名させるケースもありましたのでご注意ください。

税務調査対応等でお困りごとがありましたら、田村までお気軽にお問い合わせください。

本件の合併は、(無対価の)適格合併に該当し、合併の日の属する事業年度開始の日5年前の日から継続して支配関係があるため、原則、合併法人が欠損金を引き継ぐことに問題はないと考えます。

税務調査時に、不要なトラブルを避けるためには、合併を行った目的を整理・記録し、欠損金使用のための合併といった印象を与えないようにする必要があります。

例えば、一案として、株主総会招集通知(取締役決定書)や株主総会(取締役)議事録に、合併を行った理由として「実質的に事業休止中である100%子会社2社を、今後有効活用できる機会はないと判断し、また経営資源の集中と管理コストの削減の観点から、子会社2社と吸収合併することになった」等を記載することによって、合併の目的を対外的に明確化することも考えられます。

私見ですが、原則、メールを開示する義務はないと考えます。理由は、稟議書や取締役議事録等は違い、メールは、会社の意思決定に至る過程を描いてるにすぎないからです。そのため、私は税務調査の立ち合い時に、調査官からメールの閲覧を求められた場合は基本お断りをしています。

ただし、調査官が、稟議書や取締役会議事録等により、課税所得にインパクトがあるメールを合理的な理由を踏まえた上で、求めてきた場合は、課税所得の算定に関係あるメールだけを会社様に抽出していただき、開示していただくことはあります。

会社としての知名度から考えると、株式会社の一択と考えます。

ただし、レストランや美容院など、会社名が表に出ることがない場合は、合同会社で問題ないと思います。また、会社の設立費用は、株式会社が約24万円、合同会社は約10万円ですので、合同会社に軍配があがります。

なお、設立以後に、株式会社から合同会社、合同会社から株式会社への変更は可能です。

優遇されません。税務の観点で考えると、株式会社との違いはありません。

参考:一般社団法人は、株式会社よりガツガツしたイメージがないため、福祉事業や介護事業を行う場合は、世間にあたえる印象がいいかもしれません。

なお、株式会社との違いは非営利性を求められることです。

非営利性とは、配当金を出すことが禁止されることを言います。

節税ありきの組織再編等は、税務署が認めてくれないかもしれません。

組織再編等を行う上で最も重要なのは、組織再編等を行う目的です。税務調査時には、「グループ全体の経営の効率化」「経営資源の配分の最適化」、「意思決定の迅速化」、「ガバナンスの強化」など、組織再編等を行った事業目的を説明する必要があります。